Réforme de l’impôt des non-résidents français : quels sont les scénarios possibles ?

juillet 2020 /

La fiscalité des non-résidents français fait décidément débat depuis quelques années. A l’automne dernier, sous la pression des députés, le gouvernement français avait finalement décidé de décaler d’une année l’entrée en vigueur d’un nouveau régime en matière d’imposition sur les revenus de source française (traitements, salaires, pensions et rentes viagères), jusqu’alors très favorable aux non-résidents. Dans un rapport remis aux députés des français de l’étranger fin juillet, plusieurs propositions ont été formulées afin de fournir des recommandations et ainsi éviter certains effets indésirables de la réforme. Objectif de ce document : aboutir à une nouvelle réforme dans le projet de loi de finances pour 2021.

A retenir :

- Objectif de la réforme : aligner la fiscalité des non-résidents sur celle des résidents à horizon 2023

Comment ? En supprimant progressivement la retenue à la source partiellement libératoire et le barème spécifique qui lui est applicable, à savoir :

| De 0 à 14.988 EUR | 0 % |

| De 14.988 EUR à 43.477 EUR | 12 % |

| Au-delà de 43.477 EUR | 20 % |

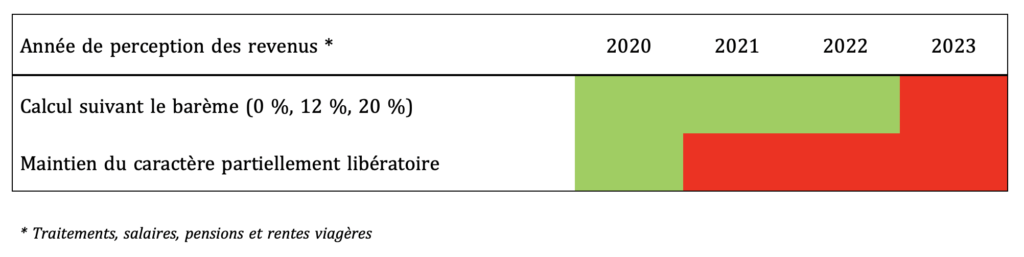

- Le calendrier des aménagements prévus par la réforme est le suivant :

- Les 3 propositions envisagées par le rapport sont les suivantes :

- Création d’un barème spécifique

- Mise en place d’une décote

- Retenue à la source conservée mais avec une gestion adaptée

Vous trouverez ci-dessous davantage d’informations à ce sujet.

Vers quelle fiscalité se dirigent les non-résidents ?

La réforme introduite par la loi de finances 2019 a pour objectif de rapprocher la fiscalité des non-résidents de celle des résidents, en ce qui concerne les traitements, salaires, pensions et rentes viagères. Alors que les contribuables résidents sont soumis depuis le 1er janvier 2019 au prélèvement à la source déterminé suivant un barème progressif, les modalités d’imposition des revenus de source française des non-résidents diffèrent.

En effet, les contribuables non-résidents voient leurs salaires et pensions imposés suivant une retenue à la source spécifique en trois tranches (0 %, 12 % et 20 %, cf. tableau précédent). Cette retenue à la source est partiellement libératoire de l’impôt sur le revenu. Ainsi, la fraction de revenus soumise aux taux de 0 % et 12 % n’est pas prise en compte pour le calcul de l’impôt sur le revenu et est déduite du revenu global. Autrement dit, seule la fraction de revenus supérieure à 43.477 euros sera imposable à l’impôt sur le revenu et reprise dans la détermination du revenu imposable global. A noter cependant qu’en tout état de cause, l’impôt sur le revenu final des non-résidents ne peut être inférieur à un montant calculé en appliquant un taux de 20 % pour la fraction de revenus inférieure à 27.794 euros et 30 % au-delà, sauf à justifier que le taux moyen calculé sur base des revenus mondiaux serait plus avantageux (article 197 A du Code Général des Impôts).

Une des dispositions de la réforme consiste en la suppression progressive de cette retenue à la source et de son caractère libératoire, afin de mettre en place une fiscalité et des modalités de calcul en adéquation avec l’imposition des contribuables résidents. Cependant, la suppression du caractère partiellement libératoire de la retenue à la source signifie que les non-résidents seront imposés dès le premier euro au taux minimum de 20 % (cf. article 197 A CGI), et ce sans progressivité. Ainsi, devant le risque de voir une hausse considérable et brutale de l’impôt de certains non-résidents, cette mesure a été repoussée d’un an (à partir du 1er janvier 2021), afin d’en analyser préalablement les conséquences pour les contribuables.

Le calendrier est le suivant :

- Revenus perçus en 2020 : pas de modifications – le régime de la retenue à la source partiellement libératoire énoncé précédemment reste d’application

- Revenus perçus en 2021 et 2022 : la retenue à la source de 12 % ne sera plus libératoire. L’intégralité des revenus sera alors prise en compte pour le calcul de l’impôt sur le revenu et la retenue à la source prélevée sera imputable en totalité sur le montant de cet impôt. L’ensemble des revenus sera in fine taxé au taux minimum de 20 % (hors application éventuelle du taux moyen)

- A partir de 2023 : alignement du régime d’imposition sur le prélèvement à la source des contribuables résidents

L’objet de cette proposition est donc d’étudier trois scénarios possibles afin de souligner certaines problématiques et proposer d’éventuelles améliorations à ce dispositif.

Proposition 1 : création d’un barème spécifique

La réforme ayant déjà fait l’objet d’un vote, le rapport précise que le gouvernement ne semble pas favorable à une remise en cause de son intégralité mais pourrait envisager certains aménagements. Cependant, le gouvernement ne serait pas enclin à revenir sur la suppression de la retenue à la source partiellement libératoire. Il pourrait alors être question de la remplacer par un barème d’imposition spécifique, davantage en adéquation avec la fiscalité des résidents français, par exemple : pas d’impôt jusqu’à 5.000 euros de revenus, puis 11 % jusqu’à 50.000 euros, 30 % jusqu’à 90.000 euros, 41 % au-delà.

Or, cette proposition ne fait pas l’unanimité car d’après le rapport, elle « continuerait à faire des perdants », entraînerait « une variation injustifiée de l’imposition », et « serait source d’une complexité supplémentaire ».

Proposition 2 : mise en place d’une décote

Afin de limiter la hausse d’impôt induite par la suppression de la retenue à la source partiellement libératoire, le rapport propose de mettre en place une décote. Ce mécanisme, aujourd’hui réservé aux contribuables résidents, permettrait d’atténuer l’augmentation d’impôt résultant de l’entrée dans le barème progressif. Pour que cette décote soit appliquée, la condition serait que l’impôt dû sur les revenus en France soit calculé sur base du taux moyen, déterminé en réintégrant dans la déclaration d’impôts l’ensemble des revenus mondiaux. Cette méthode pourrait aboutir, selon les cas, à un taux moyen potentiellement plus avantageux.

Cette décote ne profiterait cependant qu’à un nombre restreint de foyers fiscaux : en cas de déclaration de revenus mondiaux s’élevant au maximum à 25.663 euros par an pour une personne célibataire et à 45.951 euros pour un couple.

Proposition 3 : retenue à la source conservée mais gestion adaptée

La dernière proposition du rapport est celle qui a suscité le plus d’espoirs : la remise en cause de la suppression de la retenue à la source. Dans ce cas, le régime d’imposition actuel applicable aux non-résidents serait conservé mais il serait question d’adapter sa gestion, afin de la rapprocher des méthodes d’imposition des contribuables résidents. Par exemple, le calcul du taux moyen sur les revenus mondiaux a d’ores et déjà été automatisé, ce qui n’était pas le cas précédemment.

Les conclusions de ce rapport aboutiront-elles à d’éventuelles corrections et améliorations pour l’avenir de la fiscalité applicable aux non-résidents ? A suivre …